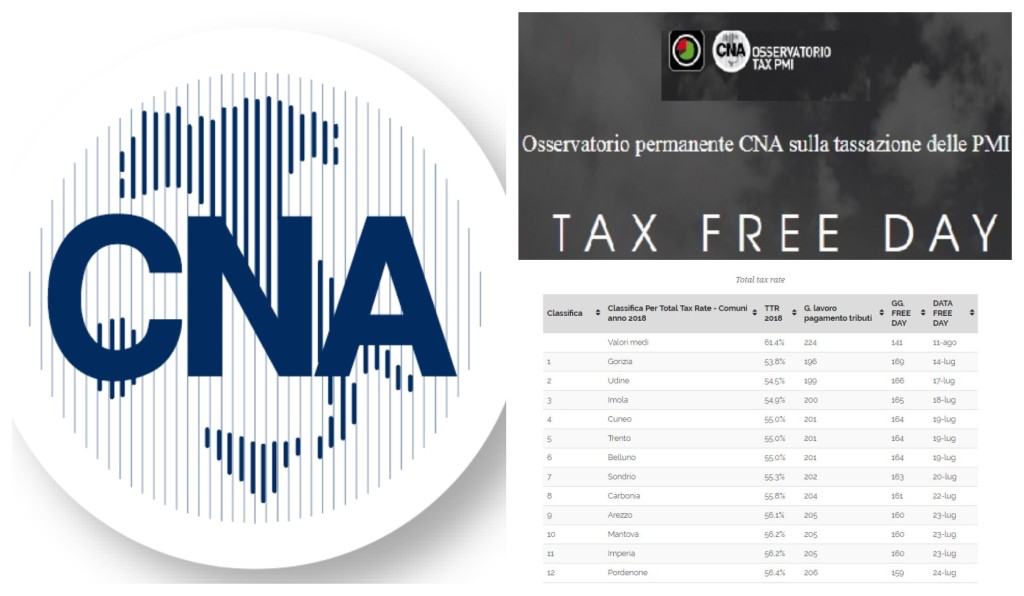

Le vacanze estive sono iniziate per molti, ma le piccole imprese ancora lavorano per affrontare il carico fiscale: l’11 agosto è il tax free day nazionale, basato su una media statistica che mette a rapporto lo stipendio medio e le tasse che si pagano. Per Imperia il TAX FREE DAY è il 23 luglio, un giorno in più rispetto al 22 luglio calcolato lo scorso anno.

Perché Tax Free Day?

Perché da tale data in avanti, gli imprenditori smettono di lavorare per il fisco e cominciano a farlo per loro stessi e le loro famiglie. La proiezione è stata elaborata da “Comune che vai, fisco che trovi”, il Rapporto 2018 dell’Osservatorio CNA sulla tassazione delle piccole imprese in Italia, giunto alla quinta edizione, che analizza il peso del fisco sul reddito delle piccole imprese in 137 comuni del nostro Paese, tra i quali tutti i capoluoghi di provincia ed altri 23 Comuni che presentano un’alta densità di popolazione e di piccole imprese. L’Osservatorio calcola il Total tax rate (Ttr), vale a dire l’ammontare di tutte le imposte e di tutti i contributi sociali obbligatori che gravano sulle imprese espresso in percentuale sui redditi.

Le previsioni sull’anno 2018 fanno emergere una situazione di grande peso fiscale sulle nostre piccole e medie imprese, salita nel 2017 dello 0,3% al 61,2% e nel 2018 destinata a crescere ancora, portandosi al 61,4%. Un incremento ascrivibile all’aumento programmato della contribuzione previdenziale dell’imprenditore.

L’intervento di Luciano Vazzano, l segretario territoriale della CNA di Imperia

“Imperia si posiziona all’11mo posto a livello nazionale, con un total tax rate pari al 56,2%, un dato sicuramente non soddisfacente per le nostre imprese, ma confortante rispetto alla media nazionale e di quella degli altri capoluoghi di provincia liguri – commenta il segretario territoriale della CNA di Imperia, Luciano Vazzano – Pur apprezzando gli sforzi fatti dalle amministrazioni comunali in questi anni per cercare di ridurre il peso fiscale, come si vede dai dati dell’Osservatorio nazionale della CNA, siamo ancora lontani da un livello non dico corretto, ma accettabile del livello di tassazione. Un imprenditore non può lavorare fino al 23 di luglio per pagare le tasse (locali e nazionali). Non è tollerabile. Tanto più che, se non interverranno correttivi, quest’anno il livello di tassazione generale tornerà a salire”.

La CNA formula anche delle proposte (sostenibili), agli amministratori e al Governo per cercare di ridurre il livello di tassazione: molto resta ancora da fare per arrivare ad un fisco più equo e tollerabile per le piccole imprese.

“Per la CNA si può e si deve ridurre il carico fiscale per poter tornare a crescere”, continua Luciano Vazzano. “Alcune ipotesi? Basterebbe l’applicazione contemporanea di tre tra le misure suggerite da CNA per determinare un calo dell’imposizione fino al 53,5%: l’aumento della franchigia Irap da 13 a 30 mila euro, l’adozione del regime Iri al 24% e, soprattutto, l’introduzione della totale deducibilità dell’Imu sui beni strumentali delle imprese, cioè capannoni, laboratori, negozi”.

“Per riequilibrare il sistema fiscale”, conclude, “non solo va ridotta la pressione sulle imprese ma garantita maggiore equità nel prelievo tra i diversi redditi da lavoro, invertita sensibilmente la tendenza a trasferire sulle imprese gli oneri dei controlli e usata in modo intelligente la leva fiscale per aumentare domanda interna e investimenti. Gli interventi prioritari dovranno concentrarsi sulla Flat Tax, che va introdotta in modo progressivo e credibile, sulla riduzione delle aliquote IRPEF e sull’estensione del regime forfetario a tutte le imprese individuali e professionisti con ricavi inferiori a 100.000 euro”.

Queste in dettaglio le proposte della CNA:

- 1) ridurre la tassazione sul reddito delle imprese personali e sul lavoro autonomo, partendo dai redditi medio-bassi, utilizzando le risorse provenienti dalla “spending review” e dalla lotta all’evasione;

- 2) rivedere la tassazione IRPEF delle imprese personali e degli autonomi, prevedendo delle riduzioni automatiche all’aumentare del reddito dichiarato rispetto al reddito “normale” che emerge dai nuovi Indicatori Sintetici di Affidabilità (ISA) (chi più è efficiente meno paga);

- 3) rendere l’IMU pagata sugli immobili strumentali delle imprese completamente deducibile dal reddito d’impresa;

- 4) prevedere il riporto delle perdite per le imprese che adottano il regime semplificato di determinazione del reddito secondo i criteri di cassa, già con riferimento alle perdite generate nel 2017;

- 5) trasformare le detrazioni relative a spese per lavori edili in crediti d’imposta cedibili agli intermediari finanziari, modificando ed integrando i regimi di cessione attualmente in vigore;

- 6) definire il concetto di insussistenza di autonoma organizzazione ai fini del non assoggettamento all’IRAP ed aumentare la franchigia IRAP ad almeno 30 mila euro, che determinerebbe una riduzione del total tax rate di 1,4 punti percentuali;

- 7) rivedere i criteri per l’attribuzione dei valori catastali degli immobili, al fine di allinearli periodicamente ai valori di mercato ad invarianza di gettito;

- 8) agevolare il passaggio generazionale delle imprese individuali tramite la completa neutralità fiscale delle cessioni d’azienda, al pari di quanto previsto in caso di conferimenti;

- 9) evitare di spostare sulle imprese gli oneri dei controlli attraverso un uso intelligente della fatturazione elettronica BtoB, eliminando nel più breve tempo possibile tutti i regimi Iva del “reverse charge” attualmente previsti, lo “split payment”, nonché la ritenuta dell’8%, applicata sui bonifici relativi a spese per cui sono riconosciute le detrazioni fiscali.

- 10) Introdurre la Flat tax. La Flat tax deve essere introdotta in modo progressivo e credibile secondo un piano che, sulla base delle risorse rese disponibili attraverso il recupero dell’evasione e la riduzione della spesa pubblica:

- preveda la riduzione delle aliquote IRPEF a partire da quelle più basse del 23% e del 27%;

- elimini la discriminazione attuale operata dalle detrazioni da lavoro delle piccole imprese personali.

- 11) Estensione del regime forfetario. Il regime forfettario deve essere esteso a tutte le imprese individuali e professionisti con ricavi inferiori a 100.000 euro è sicuramente la via giusta. Una misura che coniuga una reale semplificazione fiscale insieme ad una forte riduzione della pressione fiscale per centinaia di migliaia di imprese. Il regime forfetario nasce da una proposta della CNA che, purtroppo e con rammarico della CNA, ha visto una applicazione limitata alle sole imprese con ricavi compresi tra i 25 mila e 50 mila euro, per effetto dei vincoli comunitari, dal momento che il regime, tra l’altro, prevede l’esonero dall’applicazione dell’IVA.

Per maggiori informazioni e per visualizzare il livello di tassazione suddiviso per capoluogo di provincia su base nazionale, è possibile consultare il sito interattivo dell’Osservatorio CNA all’indirizzo: www.taxfreeday.it